Il secolo scorso è stato assolutamente ricco di eventi: dalle guerre mondiali, alle importanti scoperte tecnologiche che hanno rivoluzionato e migliorato la qualità della nostra vita, le novità si sono rincorse anno dopo anno. Anche dal punto di vista economico e finanziario non ci si è annoiati: la storica crisi del 1929 che affossò gli Stati Uniti, la crisi petrolifera degli anni ’80, fino alle più recenti crisi subprime o quella europea dei debiti sovrani del 2011, hanno contribuito a formare il sistema economico che oggi conosciamo. Affrontiamo pertanto il pensiero di 5 grandi economisti che hanno vissuto l’ondata dei cambiamenti del secolo scorso, cercando di capire come si è arrivati alla situazione attuale.

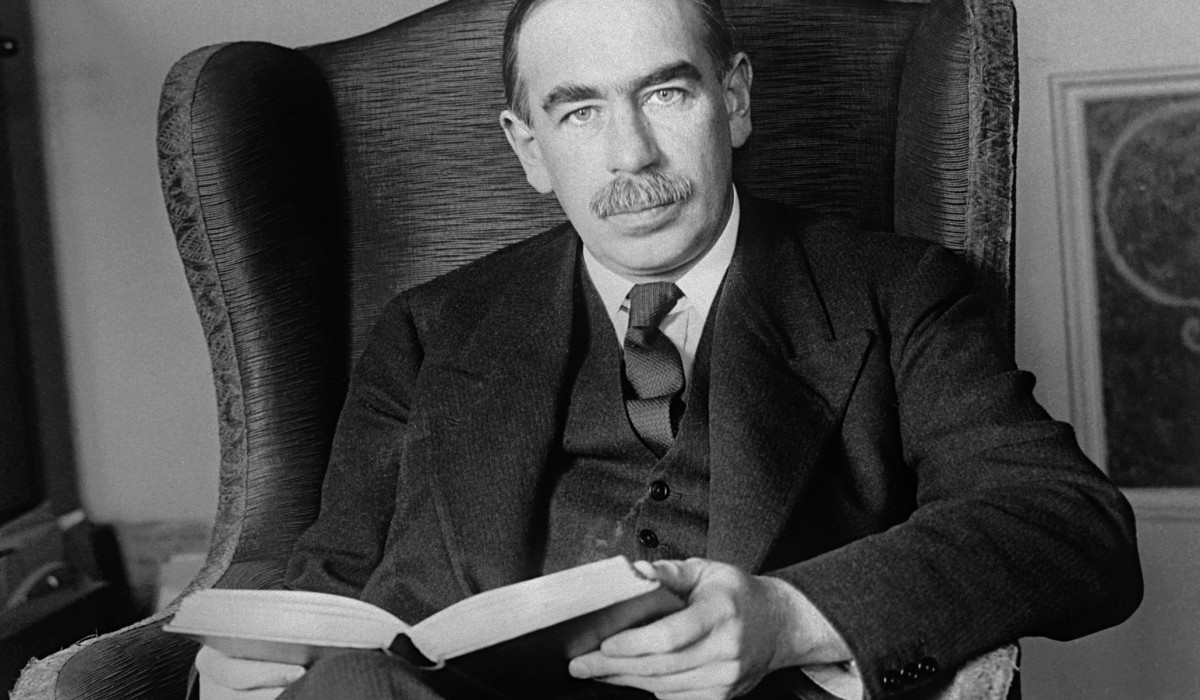

Keynes e gli stimoli fiscali

Uno dei padri fondatori del pensiero economico moderno è John Maynard Keynes, economista britannico (1883 – 1946). Le sue teorie emergono durante gli anni successivi alla prima guerra mondiale, quando le economie dei Paesi sviluppati si trovarono in seria difficoltà, affossate dai debiti di guerra e da una capacità produttiva praticamente azzerata. Attraverso i suoi studi Keynes sostiene la necessità di un intervento pubblico, dello Stato, all’interno del sistema economico, qualora il mondo privato, da solo, non sia in grado di garantire il corretto equilibrio finanziario. Keynes inoltre, con l’obiettivo di risollevare le deboli economie del dopo guerra, suggerì di rilanciare gli investimenti, sfruttando la capacità di indebitamento di uno Stato. Oggi l’approccio keynesiano all’economia risulta praticamente molto complicato a causa soprattutto dell’elevato livello di indebitamento pubblico di molti dei Paesi industrializzati, Italia in primis: infatti un incremento del debito, seppur finalizzato al rilancio degli investimenti, rischierebbe di compromettere la sostenibilità finanziaria di questi paesi.

Friedman e la politica monetaria

Successivamente a Keynes, troviamo Milton Friedman, economista statunitense (1912 – 2006). Il suo pensiero trova spazio durante gli anni ’70 dello scorso secolo, quando ci si rese conto che la teoria keynesiana non era in grado di combattere in modo efficiente contro il periodo della stagflazione, cioè un periodo in cui accanto ad una recessione economica troviamo un’alta inflazione, in cui si imbatterono alcuni Paesi sviluppati. Friedman diede nuova centralità nel mondo economico al ruolo della moneta e della politica monetaria, sostenendo che, per affrontare con successo la crisi in corso, era necessario agire sull’offerta di denaro governata dalle banche centrali.

John Taylor e i tassi d’interesse

John Brian Taylor (1946) è un economista statunitense che raggiunse la fama nel 1993, quando formulò la celebre “Taylor Rule” che divenne in breve tempo un valido strumento di supporto alle scelte di politica monetaria delle banche centrali. La formula di Taylor lega il livello dei tassi d’interesse a due importanti variabili economiche: il PIL e l’inflazione. Così facendo restituisce quello che dovrebbe essere il livello teorico dei tassi d’interesse controllati dalle banche centrali. In merito ai giorni nostri Taylor Rule afferma che nonostante la particolarità del nostro periodo storico caratterizzato da scelte accomodanti da parte della maggioranza delle banche centrali, ora sarebbe il momento di suggerire agli istituti centrali di iniziare ad alzare i tassi di rifinanziamento principali, ed essere, quindi, meno accomodanti. La FED al riguardo ha già intrapreso questo percorso e la prossima dovrebbe essere la nostra BCE.

La curva di Phillips ed il legame tra salari ed occupazione

Alban Williams Phillips (1914 – 1975) ingegnere neozelandese di nascita, divenne economista per passione, affascinato dalle teorie economiche di Keynes. Il suo contributo allo studio dell’economia si concentra nella celebre “curva di Phillips”, che lega l’andamento del tasso di disoccupazione alla crescita dei salari, divenendo anch’esso un importante strumento di analisi per gli uffici delle banche centrali. Infatti la teoria di Phillips sostiene che più la disoccupazione scende, più le banche centrali devono accettare un livello di inflazione maggiore, in grado di mantenere l’economia in equilibrio. Tuttavia negli ultimi anni questa relazione è venuta meno, inficiando così l’efficacia della curva di Phillips: negli Stati Uniti infatti, dopo la crisi del 2008, l’occupazione è cresciuta sempre più, mentre il valore dell’inflazione è rimasto pressoché stabile per svariati anni, lontano dal target perseguito dalla FED.

Koo e la recessione dei saldi di bilancio

Richard Koo (1954) è un economista statunitense di origini taiwanesi, uno dei massimi esperti della crisi che ha investito il Giappone negli ultimi decenni, e da cui ha tratto alcune importanti conclusioni. Infatti, secondo il suo pensiero, quando scoppia una crisi simile a quella del 2008, l’economia entra in una recessione “di bilancio”, in cui il nuovo obiettivo economico del settore privato è quello di minimizzare il debito, senza più ricercare una massimizzazione dei profitti: un ribaltamento degli interessi. All’interno di un simile contesto, il basso livello dei tassi d’interesse imposto dalle banche centrali non riesce a sostenere la ripresa della macchina economica, e gli stimoli fiscali promossi dai governi finiscono con l’essere controbilanciati dall’accumulo di risparmio del settore privato. La soluzione è dunque quella di attendere che il settore privato sia nuovamente propenso al rischio, ed abbia terminato il processo di pulizia dei propri bilanci.

Questo contenuto non deve essere considerato un consiglio di investimento.

Non offriamo alcun tipo di consulenza finanziaria. L’articolo ha uno scopo soltanto informativo e alcuni contenuti sono Comunicati Stampa

scritti direttamente dai nostri Clienti.

I lettori sono tenuti pertanto a effettuare le proprie ricerche per verificare l’aggiornamento dei dati.

Questo sito NON è responsabile, direttamente o indirettamente, per qualsivoglia danno o perdita, reale o presunta,

causata dall'utilizzo di qualunque contenuto o servizio menzionato sul sito https://valutevirtuali.com.